¿Qué son los fondos indexados? Como operar y saber si son para vos.

Ayer hablando con un colega de la república hermana Uruguaya, me comentó sobre los fondos indexados, y la posibilidad de invertir en ellos para obtener muy buenos rendimientos.

Apenas lo hizo, pensé que hacía referencia a los plazos fijos indexados, que es un instrumento que se ajusta a la inflación, y que acá en Argentina no tenemos.

Si bien tenemos un instrumento similar que es el Plazo Fijo UVA, no es lo mismo.

Al averiguar en detenimiento sobre el los fondos indexados, vi que eran otro tipo de instrumento, en algunos aspectos similar a los ETFs pero que de hecho en algunos países, son aún, muchos más populares.

Por después varias horas, de videos, posteos de blogs, traducciones de páginas e info al respecto, quiero transmitirles un resumen de todo el material que leí, para adquirir el conocimiento extra de otro instrumento de inversión, más allá de los que hemos hablados, como las Acciones, Fondos Común de Inversión tradicionales, Cauciones Bursátiles o hasta Plazo Fijos.

Entonces ¿Qué es un Fondo Indexado?

Básicamente es un Fondo Común de Inversión, como los que hemos hablado anteriormente, donde se invierten exclusivamente en replicar un Índice Bursátil* (S&P 500 de EEUU, IBEX 35 de España, etc.) por ende, si el índice en general sube, el valor de nuestras acciones, también.

Indice Bursatil

“Un índice bursátil corresponde a un registro estadístico compuesto usualmente de un número, que trata de reflejar las variaciones de valor o rentabilidades promedio de las acciones que lo componen.“

¿Qué beneficio tengo con respecto a un FCI tradicional?

Las comisiones de gestión, suelen ser más bajas, ya que no se requiere estar activamente en el mismo.

También es mucho más simple de entender en que se está invirtiendo y comprender si nuestra inversión está dando sus frutos o no.

Si quiero invertir a largo plazo, sin muchos conocimientos financieros, es una excelente opción para aprovechar.

¿Qué ganancia voy a obtener?

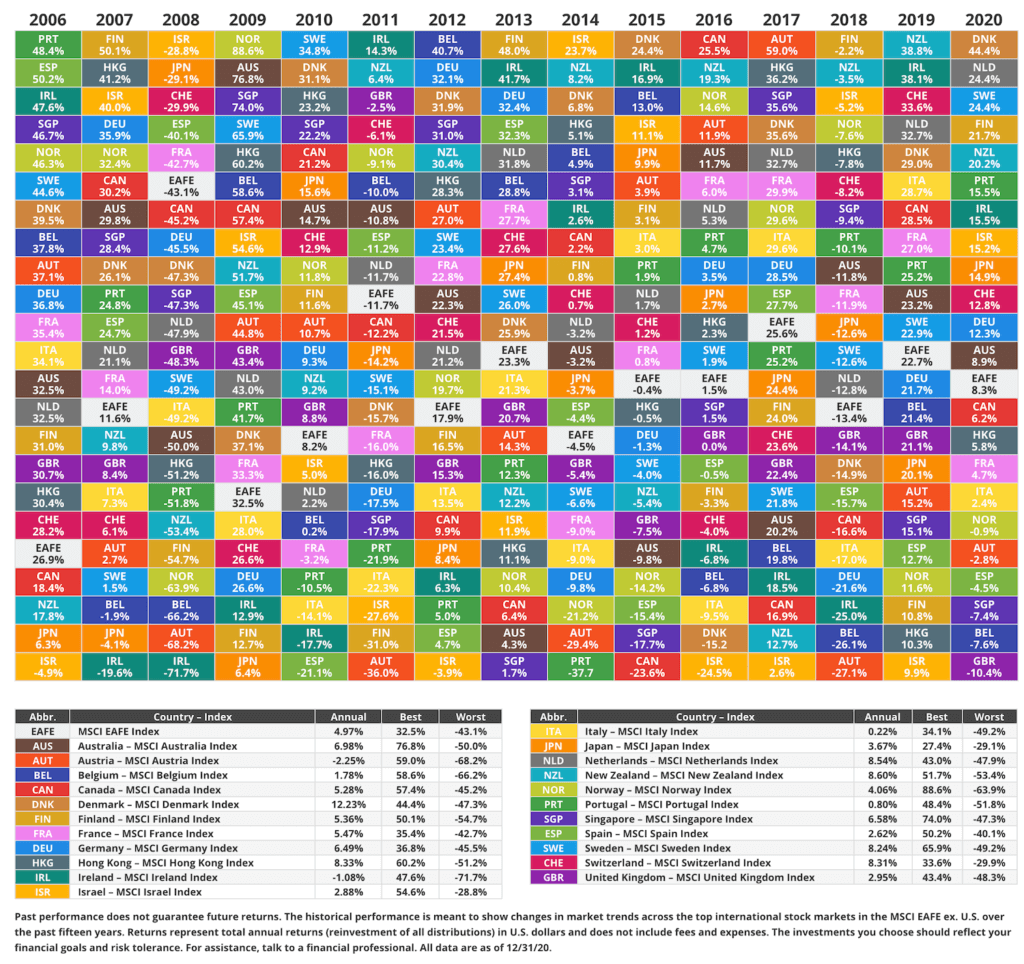

Como todo lo que es renta variable, nunca se sabe que ganancia (si es que la hay) vamos a obtener, pero si, gracias a un hermoso cuadro realizado por novelinvestor.com podemos ver como se movio el indice de diferentes países del mundo.

Como podemos ver en este hermoso cuadro de muchos colores 😀

Si invertimos en un fondo indexado de la bolsa de Alemania podría haber años como el 2009 donde perderemos un 45,5% (donde igualmente ese año, todas las bolsas del mundo se desplomaron) y otros años donde generaremos un 36,8% como el 2006.

Incluso por ejemplo si el último año, invertimos desde el primero de enero del 2020 en un Fondo Indexado de Dinamarca, hubiéramos tenido un 44,4% de rentabilidad.

¿Entonces, es negocio invertir en fondos indexados?

Claramente, como siempre que se habla de inversiones, dependerá de tu perfil y tu objetivo con la inversión, yo no te puedo recomendar ninguna inversión, menos sin saber cual es tu perfil, que buscas con la inversión, que plazo estimás, y todas las preguntas que uno debe hacerse antes de invertir en cualquier instrumento.

Bien, me gustó, es lo que busco, ¿Como hago para invertir en un fondo indexado de Argentina?

Ahí está el tema, en todo lo que busqué y leí, no encontré ningún fondo indexado que replique índice S&P Merval (el índice de la bolsa Argentina)

¿Significa que todo lo que leí hasta acá fue al “divino botón”?

Para nada, por un lado, porque el conocimiento es poder, por ende, eres más poderoso/a que hace unos minutos, y por el otro, de que este mecanismo se puede hacer de manera manual, lo cual, si bien lleva un poco más de tiempo, es solo al comienzo.

Repito la pregunta ¿Cómo hago para invertir en un fondo indexado de Argentina?

La forma manual es tan simple como ver las 25 acciones que actualmente tiene nuestro índice y comprarlas todas.

Hoy en día la acción más cara, está alrededor de $1500, mientras que la segunda está alrededor de $700, por ende, si desestimamos la primera, y tomamos el valor de la más cara, multiplicado por 24 acciones, para tener de todas el mismo capital invertido (aproximadamente) nos daría que con menos de $17000ars podríamos tener una cartera que casi replica el Merval (obviamente mientras más pongamos y más se parezca, mayor va a ser la similitud con el movimiento del índice.

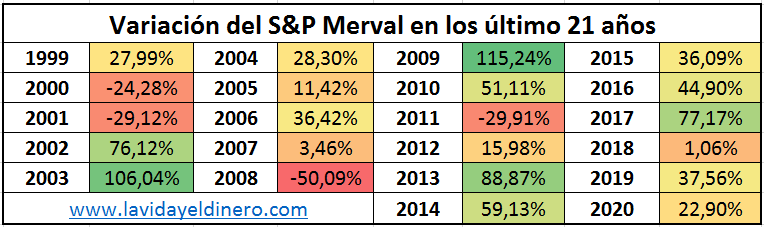

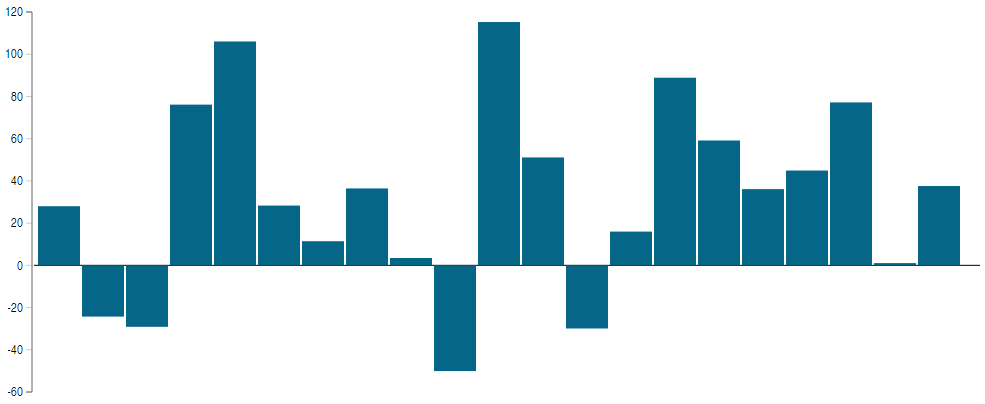

Para eso veamos los siguientes cuadros, para saber cuál fue la variación del S&P Merval, desde que tenemos registro, para ver como nos hubiese ido, en caso de invertir de esta forma.