Como usar bien las tarjetas de crédito en el 2021

Las tarjetas de crédito son un rectángulo muy lindo, que nos pueden ayudar muchísimo, o nos pueden arruinar la vida (literalmente)

Por eso es clave aprender a utilizarlas a nuestro favor y que sea una herramienta que nos traiga beneficios y no dolores de cabeza.

Una vez escuché a alguien decir, cuando le llegó la tarjeta por correo, «Bien, ahora si voy a poder comprar las cosas que quería» y la tarjeta de crédito es básicamente eso, crédito, prestamos que te da el banco, sin embargo hay forma de “ganarle al sistema”, aunque la mayoría no lo sabe, y por eso para las entidades financieras, sigue siendo buen negocio las tarjetas.

Por eso quiero dejarte algunos consejos, para aprovechar al máximo y seamos nosotros los que utilicemos las tarjetas de crédito y no que las tarjetas, nos utilicen a nosotros.

Antes que nada y brevemente, tenemos que comprender como ganan plata las entidades bancarias con las tarjetas.

Y eso a través de:

- Mantenimiento de la tarjeta todos los meses

- Renovación, puede que sea 1 vez al año o al vencimiento

- Comisiones con los comercios que la utilizan

- Con el interés que le generan a los usuarios que no pagan el total

Entendiendo esto, veamos como podemos reducir nuestros gastos y aumentar nuestros beneficios en torno a estos rectángulos con banda magnética.

- Pagar el menor mantenimiento y renovación posible, ¿Como? Averiguando en distintas entidades, antes de sacar una tarjeta, en cual cobran menos o se bonifica, si ya tenes varias tarjeta, ocupate saber este costo de cada una para analizar qué tan viable es, y esto no lleva a los siguientes 2 consejos.

- Tené 1 tarjeta, como máximo 2, tener un plástico que te presta plata sin pedir nada es tentador, ni hablar si tenemos 2 o más, por eso es importante no saturarnos, porque no solo pagaremos muchos cargos extras, si no que se nos complicará para controlar nuestras finanzas.

- Analizá el beneficio y por qué tenes la tarjeta, si es porque te da un descuento del 20% en el parque de diversiones, y vas 3 veces año, pensá si ese 20% que te descuentan, es mayor a lo que pagas todos los meses + la renovación de la tarjeta

- Comprá lo que tu efectivo te deja. Suena muy obvio, pero claramente no lo es, de los mayores ingresos para el banco por la tarjeta de crédito, es gracias a las personas que no pagan el 100% de su tarjeta, si te llega un resumen de $20.000 y pagas la mitad, los otros $10.000 te lo van a cobrar con intereses, y que suelen ser bastante altos en el próximo periodo y entraras en un círculo de deudas difícil de salir, por eso anda viendo el gasto que haces con la tarjeta de crédito y asegúrate de poder pagar la Totalidad

- Jamás abones el pago mínimo, si por el pago parcial, los intereses que te corren son muchísimos, con el pago mínimo, son aún mayores, además que nos generara un monto muy grande a abonar el mes siguiente lo cual hará claramente aún más difícil de saldar.

- Aprovechá los puntos o cual sea el programa de fidelización que tenga tu tarjeta, Al usarla, normalmente te dan o puntos, millas o distintos beneficios, que si los podes cambiar (sin la necesidad de abonar un dinero extra) por cosas para vos, tu familia o tu casa, bienvenido sea.

- Si tenes la posibilidad de pagar en cuotas sin interés, hacelo, pero no más de 3, salvo que tengas un buen control de tus finanzas, por más que sea atractivo, recordá que si pagas a 12 cuotas, tenes que saber que en 12 meses si o si tendrás esa plata

- Conocé la fecha de cierre y de vencimiento, si tenemos que hacer algún gasto grande, podemos aprovechar y hacerlo al día siguiente que cerró nuestro resumen y hasta la fecha de vencimiento, tendremos unos 40/45 días para abonarlo

- Preguntá si el costo es el mismo en efectivo o tarjeta, como ya vimos, los comercios pagan comisión por los pagos con tarjeta, y a veces suelen tener algún descuento si se abona en efectivo, no querramos “tarjetear” todo, si existe la posibilidad de ahorrar abonando en efectivo.

La tarjeta es una herramienta, y como tal, puede utilizarse para bien o para mal, depende de vos, y de tu control financiero que uso le vamos a dar a la misma.

¿Tenés algún otro consejo? Ponelo en los comentarios, así lo aprovechamos todos/as

¿Compro o alquilo? La respuesta al gran dilema financiero

Esta es una pregunta que muchísima gente se hace, incluso mucho antes de siquiera tener el dinero para comprar una vivienda, nos preguntamos ¿Me conviene seguir alquilando siempre, o trato de comprar una casa?

En esta ocasión no vamos a hablar de la Inversión en Inmueble que si bien, los temas se parecen mucho, no es lo mismo comprar un inmueble para invertir (y por ende alquilarlo y recibir capital todos los meses, o venderlo más caro) que comprar para vivienda (que no nos genera ningún ingreso, si no por el contrario, genera un gasto (aunque claramente mucho menor que pagar un alquiler)) pero tratemos de ver un poco más allá.

Muchas personas tienen la idea o la sensación que alquilar es el equivalente a “tirar la plata” que si durante 2/3/5/10 o 50 años me la paso alquilando, voy a gastar dinero todos los meses y al final de cuenta, voy a seguir sin ningún lugar físico.

Pensamos que ese dinero usado en alquilar es tirado a la basura.

En varias ocasiones, las personas siempre tendemos a la seguridad, y eso puede ser un factor clave para nosotros, a la hora de saber si elegir entre comprar o seguir alquilando.

Pero primero vamos a hablar estrictamente en Número y después analizamos los detalles

En la zona donde vivo (San Martin, a 1hs de Capital Federal, Bs As Argentina) encontré 2 viviendas con precio de venta (que siempre está en dólares) y precio de alquiler (que suele estar en pesos).

Una sale U$S247.000 mientras su precio de alquiler es de $55.000 La otra tiene un valor de U$S55.000 y con precio de alquiler de $18.000

Ambos sin gastos de expensas.

Para poder tener la misma medida de comparación, dolarizamos el alquiler, tomando el precio del dólar en $150, que es el precio estimado del dólar que se puede conseguir actualmente en el país.

Por ende la primer casa quedaría un alquiler de U$S367 y la segunda U$S120

Tomando estos valores, vamos a precisar 56 años en el primer caso y 38 en el segundo, para gastar en alquiler, lo mismo que el valor del inmueble.

A si a simple vista pareciera que no sería tan buena elección elegir comprar con respecto a alquilar, pero vayamos al segundo caso, que el valor de alquiler, en comparación al de compra no es tanto.

Suponiendo que estamos alquilando ese inmueble y tenemos los U$S55.000 para comprar, ¿compramos la casa y dejamos de abonar alquiler? Veremos que dicen los números.

Si invierto ese capital en dólares, en una inversión conservadora de 5% de interés anual, nos daría todos los meses U$S229, por lo que podríamos no solo pagar el alquiler, si no que nos sobraría capital (que si ponemos el excedente en interés compuesto, al cabo de 5 años tendríamos más de U$S64.000 habiendo descontado los U$S120 todos los meses).

Claramente si nos vamos solo a cuestión de números, claramente no sería negocio comprar una casa.

Tampoco estamos teniendo en cuenta gastos extras tanto a la hora de comprar como al momento de firmar un contrato de alquiler.

Claramente sabemos que tener el monto para comprar una casa, es algo sumamente complicado de conseguir, por eso otra opción es pedir un préstamo (hipoteca) la cual, si bien nos podrá cumplir el “sueño de la casa propia” estaremos atados a 20/30 años a rendir cuentas a un banco y si bien nos generará (a fuerza mayor) el hábito del ahorro, también, si no tenemos nuestras finanzas controladas, podemos vivir con el miedo de “si no pago, me desalojan” que en ese sentido sería igual que un alquiler.

¿Pero qué otras consideraciones hay que tener en cuenta al momento de pensar en comprar o alquilar?

Hay varias Ventajas y desventajas, como todo.

Si Compramos tendremos como Ventajas.

Seguridad: Estar en un lugar que es nuestro, que no dependemos que se venza el contrato y saber si nos renuevan o no

Refacciones: Sabemos que cualquier modificación, arreglo o refacción que hagamos en la casa, queda para nosotros y no para un tercero

Herencia: Si lo que buscamos es dejar algo físico a nuestros hijos, podemos estar tranquilos/as que la casa estará ahí, incluso cuando nosotros no estemos.

Capital: Si bien no tiene mucha liquidez, en caso de precisar dinero por X motivos, está la opción de vender o Alquilar (e irnos a un lugar más chico) para obtener capital

Desventajas al comprar

Montos: Necesitamos un gran capital (así sea por hipoteca, también se necesita tener una parte de la vivienda)

Responsabilidad: En caso de pedir una hipoteca, estaremos pendiente de ella por varios años

Permanencia: Si bien no es una regla, es muy probable que al comprar te cueste mudarte o ir a otro lugar.

Riesgos Edilicio: Ante cualquier problema estructural que haya (Un caño que se rompe, humedad en las paredes, problemas con la medianera) son cosas que tiene que solucionar uno.

Y Veamos por el lado del alquiler, que ventajas y desventajas encontramos.

Ventajas al alquilar:

Flexibilidad: Te permite mudarte sin mayores inconvenientes en caso de que quieras hacerlo

Bajo Capital: no es necesario demasiado capital, más que los costos de ingreso (Que suelen ser 3 o 4 meses de alquiler)

Inversión: Como vimos anteriormente, en caso de tener un capital para comprar la vivienda y no hacerlo, podemos invertir ese dinero y generar aún más

Reparaciones: Si hay algún daño grande en la casa que requiera reparación, es un gasto que lo tendrá que hacer el dueño, no tú.

Desventaja de alquilar:

Inseguridad: Se vive con la incertidumbre de que se está a merced de lo que el dueño de la vivienda desee.

Pagos: Todos los meses abonamos un alquiler, y al final de cuenta de ese dinero no vemos nada

Arreglos: No podemos hacer grandes modificaciones en el lugar y cualquier arreglo se queda en la casa cuando nos vayamos

Tangible: Sin duda el tener una casa, es un bien que es tangible (que podemos tocar) y eso nos da una mejor satisfacción, cosa que al alquilar por siempre, no tendriamos.

Para ir cerrando les dejo un poco de mi opinión personal.

Para mí una casa para vivir no es una inversión (yo no lo considero como tal) y viendo el costo de oportunidad de no invertir ese dinero, si lo tenemos, me hace siempre ver el alquiler como una buena opción.

Actualmente estoy en pareja y convivimos los 2 cómodamente, pero sabemos que en algún tiempo, tendremos que mudarnos a algún lugar más grande para cuando tengamos una familia más numerosa.

No descarto la posibilidad de en algún momento comprar, pero no es una prioridad en el corto plazo.

Me gustaría saber tu opinión al respecto en los comentarios del post.

Como armar un presupuesto personal y que beneficios tiene

Comienza un nuevo año y es la excusa perfecta para armar un presupuesto, pero antes ¿Qué es un presupuesto?

Según la Real Academia Español

«Previsto de ingresos y programación de gasto durante un determinado periodo, efectuado por cualquier ente que desarrolle una actividad financiera, ya sea Administración, empresa o familia«.

Dicho en “Criollo” es analizar y pensar cuánto dinero voy a gastar, para qué y ¿De qué me sirve?

Para muchas cosas.

– Conoce cuanto podes ahorrar mes a mes.

– Concientizarte de cuáles son tus gastos fijos y variables

– Determinar que gasto se puede reducir en caso de algún imprevisto

– Poder planificar un fondo de emergencia para estar más tranquilo/a

– Saber qué capacidad tengo en caso de tener que contraer una Deuda y poder determinar si la voy a poder pagar o no

– Planificar tu futuro y poder plantearte objetivos más concretos y conocer si se pueden alcanzar, cuanto demoraría y que sacrificio tendrías que hacer al respecto.

Hay diversas formas para armar un presupuesto, las que recomiendo es que si o si sea digital, ya que te permitirá muchas más funciones, gráficos, modificaciones (además de ser más ecológico que armarlo en papel) aunque claro está, si no te sentís cómodo/a o no tenés esa posibilidad, siempre va a ser mejor que nada.

Yo como comenté anteriormente, utilizo Zcuentas, que me permite re hecho tomar los gastos que registre el año anterior en cada categoría, ya están las categorías que suelo utilizar y me es más fácil, claramente este proceso es más Fácil si Llevamos un registro de gasto como hablamos en un post anterior, pero caso de que no lo hagas aún, también podes armar un presupuesto, obviamente puede tener decenas de cosas que te olvides o no las tengas presente y se modificará a la realidad, pero es algo que se va adaptando y con el tiempo se irá perfeccionando.

Otra forma de hacer un presupuesto es a través de un Excel, que de hecho podes descargar una plantilla armada que está en Herramientas, donde obviamente podes modificar y adaptar las categorías de acuerdo a tus gastos habituales.

Y aprovechando esta herramienta vamos a ver un ejemplo hipotético sobre el armado de un presupuesto.

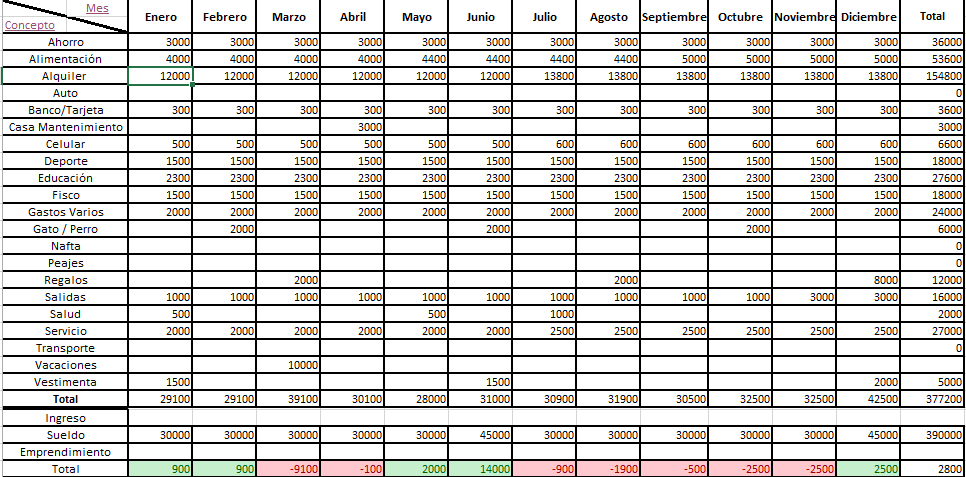

En este caso “Carla” como vamos a llamar a esta joven, arma su presupuesto para todo el año, para eso tiene algunas consideraciones.

-Quiere ahorrar $3000 todos los meses porque para comienzo del año que viene quiere tener 40000$ darse un gusto (y con la calculadora de Interés compuesto que descargó de las Herramientas) vio que con eso le alcanza y le sobra

-Sabe que el último mes gastó alrededor de $4000 en comida (Y le hizo un aumento por inflación a lo largo del año)

-No tiene auto

-Si tiene una tarjeta bancaria y una cuenta que le cobran de mantenimiento $300

-Paga $500 de crédito del celular y contempla un aumento.

-Va al gimnasio todos los meses y abona $1500

-Siendo monotributista, paga AFIP y ARBA (en Argentina) que sería alrededor de $1500

-Tiene una Perrita chiquita llamada Pompon que le compra un bolsón de alimento cada 4 meses

-Contempla que Marzo y Agosto son los meses que tiene cumpleaños de los amigo o familia que le va a regalar algo y obviamente para fin de año.

-Busca no excederse de $1000 en salidas o juntarse con amigos/as por mes

-Algunos Turnos en el dentista o algún bono en alguna guardia

-En marzo se hace una escapada de vacaciones que no pretende gastar más de los $10000 y se va a comprar algunas prendas de ropa a lo largo del año.

-Tiene un sueldo fijo de $30.000, que no contempla aumento y armando el presupuesto le da un margen de $2.800.

Le quedaría algo así

Obviamente pueden pasar decenas de cosas en el medio que lo haga modificar, pero tener un presupuesto le va a servir a saber cómo afrontar esos imprevistos que puedan aparecer, entender dónde se puede recortar, cuando es la época del año que más egreso tiene, cuánto gasta en cada categoría, saber que si emprende o tiene algún ingreso extra, qué hacer con eso y poder estar más tranquilo durante todo el año, teniendo un mayor control de sus finanzas y haciendo el registro de gasto para ir mes a mes evaluando los mismos.

Éxitos en este año nuevo que se nos avecina

Las mejores 8 formas de gastar el aguinaldo

Estando en diciembre, muchos trabajadores en relación de dependencia, cobran el conocido Aguinaldo o “SAC”, que es, a grandes rasgos, la mitad del sueldo mayor que hayas tenido durante este 2020, y la gran pregunta es ¿Qué hacemos con ese medio sueldo extra?

Te digo ahora algunas de las opciones para aprovechar al máximo.

1- Saldar deudas

Si tenés alguna deuda pendiente que podes saldarla con ese dinero y empezar el 2021 mucho más tranquilo/a, aprovechá y hacela, sea de un crédito personal, de consumo, tarjeta de crédito o cual sea, si hay deudas, aprovechá y saldalas para poder empezar a ahorrar.

2- Armar (o aumentar) tu fondo de emergencia.

Es sumamente importante el Fondo de Emergencia como ya sabemos, que debería tener para que vivamos entre 6 a 12 meses como óptimo, por ende, si aún no lo tenés, o recién lo estas armando, aprovechá para ir armándolo.

3- Capacitarte

Siempre es importante mantener activo y trabajando nuestro cerebro, si bien hay decenas de cursos y contenido gratuito para adquirir nuevo conocimiento, si confiamos en alguna institución, nos gusta la forma de explicar de alguna persona, o queremos una enseñanza más personalizada, podemos aprovechar ese dinero para nuestra educación, siempre es importante aprender, y ya sea para invertir, para emprender o para adquirir una nueva habilidad.

4- Tus proyectos

¿Tenés planeas para irte de viaje por el país o por el mundo? ¿Querés comprarte un auto? O cual sea el motivo por el cual estas ahorrando (como vimos en el post de la importancia de ahorrar) aprovechá ese extra para cumplir esa meta.

5- Emprender

¿Querés iniciar un emprendimiento en paralelo a tu trabajo y poder tener un trabajo independiente, pero para la idea que tenés en mente necesitas algo de capital? Aprovechá ese extra e invertilo ahí, tal vez no te alcanza para empezar como querías, pero te sirve para ya experimentar y ver si verdaderamente querés ir por ese camino, si tu producto es rentable y la gente lo quiere.

6- Invertirlo en la Bolsa.

Ya sabemos que la Bolsa no es una timba, aunque quien invierte a ciegas, lo hace como si lo fuera, si ya tenemos conocimiento en el tema, puede ser una buena opción hacer rendirlo en el sistema financiero, con acciones, bonos, o incluso cosas más conservadoras como una caución.

7- Arreglá lo roto.

¿Tenés que cambiar las ruedas del auto y lo venís “pateando” para más adelante?¿Te entra humedad en tu casa y tenés una pared hecha un desastre? Aprovechá para utilizar ese extra y poder solucionar eso que venias esquivando, y que sin duda, una vez solucionado, te dará más tranquilidad y satisfacción.

8- Dato un gusto

Si no tenés deudas, ya armaste tu fondo de inversión y ningún objetivo puntual que requiera ese dinero ahora mismo, aprovechá para comprarte algún lujo, o vivir alguna experiencia diferente, nueva, que sin duda son las cosas que a uno más le queda en la cabeza. Saltá de parapente, subí a un globo aerostático, pasea en barco o cual sea la experiencia que tengas pendiente, podes aprovechar el momento.

Cómo se calcula y que diferencia hay entre el interés simple y compuesto

Para arrancar, quiero aclarar que el interés es un número o índice que, en materia de inversión, nos dicen que porcentaje vamos a tener de rentabilidad (ganancia), y que normalmente se expresa de forma Anual

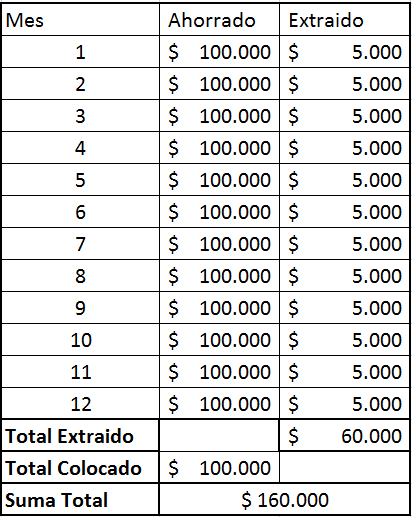

Se considera “Interés simple” cuando en una inversión, voy retirando las ganancias y dejando que el mismo capital que puse en un comienzo, me de todo los meses los intereses.

EJ: Si pongo $100.000 a 60% de interés anual y me paga rentabilidad todos los meses, yo cada mes voy a recibir $5000*, puedo ir retirando ese monto todos los meses y dejando el capital inicial, por lo que se llamaría interés simple

*(60% Anual / 12 Meses = 5% Mensual, de $100.000 = $5000)

En el siguiente cuadro veremos cómo serían las ganancias de esta inversión utilizando el interés simple

Al finalizar un año de inversión, tendríamos nuestros $100.000 iniciales y retiramos en total $60.000 dando una suma de $160.000

Ahora vamos con la parte más interesante, el interés compuesto

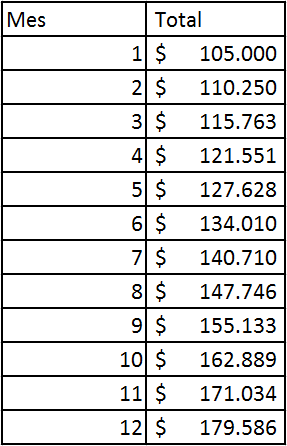

Es cuando invertimos dinero en algún instrumento financiero (plazo fijo, bonos, acciones, etc.) pero en vez de ir retirando el dinero que este instrumento me paga de interés (interés simple) lo dejo para que ese mismo dinero, me siga generando interés.

Vamos a utilizar el mismo ejemplo que con el interés simple, invierto $100.000$ a 60% anual, pero en vez de retirar todos los meses esos $5.000, los dejaremos para que nos generen mas interés.

En este cuadro vemos que dejando el interés generado mes a mes, en vez de recibir $60.000 en un año, estaríamos recibiendo $79.586, casi un 80% Anual

Esa también es la diferencia entra Tasa Nominal Anual (TNA) que sería de 60% y Tasa Efectiva Anual (TEA) que sería de 79,59%

Ni hablar que si este ejemplo, lo llevamos a mayor tiempo, la diferencia es impresionantemente significativa.

En el siguiente cuadro te muestro cual sería nuestro capital con el correr del tiempo, utilizando los mismos parámetros que vinimos hablando, colocando $100.000 de capital inicial y una tasa de 60% Anual (no te asuste con los números)

Al cabo de 5 años, con interés simple, hubiese retirado $300.000 ($5.000 x 60 meses) + los $100.000 de capital inicial y tendría $400.000, cuadriplique mi dijeron en 5 años, no está mal.

Sin embargo con interés compuesto, en 5 años, si no extraje ni 1 centavo de esa inversión de los $100.000 iniciales, tendría más de Un Millón ochocientos mil pesos, nuestro dinero x18, ¿impresionante, no?

¿Y si lo llevamos a 30 años? Con interés simple tendría $1.900.000, sin embargo con interés compuesto tendría $4.247.639.640.868, un monto que me cuesta mucho escribirlo y que muchas personas ven imposible que en su vida puedan tener ese dinero.

Todos estos números, comparaciones, proyecciones, las podes calcular vos con la Herramienta Calculadora de Interés Simple y Compuesto.

Hacé la proyecciones que gustes, calculá ahorro y retorno de inversión en Dólares

Armá tu plan de retiro con interés compuesto hasta la edad que te quieras jubilar y calculá el monto que vas a recibir mediante interés simple, mes a mes, en tu jubilación.

Hace planeas para ver en qué momento alcanzás ese monto que precisas para cumplir tu sueño.

Aprovechá, divertite, planificá y mejorá tu actualidad y tu futuro financiero.